急速に変化する激しい競争の中で、投資家や業界関係者にとって企業を慎重に評価することは非常に重要だ。本稿では、重要な財務指標、市場のポジション、成長の見通しを分析し、Microsoft(NASDAQ:MSFT)の主要競合他社と比較していく。

Microsoftの概要

Microsoftは、消費者とエンタープライズ向けのソフトウェアの開発とライセンス供与を行っている。同社はWindowsオペレーティングシステムとOffice生産性スイートで知られている。同社は3つの同じ規模の大きなセグメントに分かれており、それぞれが以下のものを構成している。生産性とビジネスプロセス(旧Microsoft Office、クラウドベースのOffice 365、Exchange、SharePoint、Skype、LinkedIn、Dynamics)、インテリジェントクラウド(インフラストラクチャおよびプラットフォームサービスの提供である)Azure、Windows Server OS、SQL Server)、より個人的なコンピューティング(Windowsクライアント、Xbox、Bing検索、ディスプレイ広告、Surfaceラップトップ、タブレット、デスクトップ)。

| 会社 | 株価純利益率(P/E) | 株価純資産倍率(P/B) | 株価売上高倍率(P/S) | 自己資本利益率(ROE) | 減価償却前利益(EBITDA)(10億ドル単位) | 売上総利益(10億ドル単位) | 売上高成長率 |

|---|---|---|---|---|---|---|---|

| Microsoft Corp | 36.55 | 11.44 | 13.01 | 8.87% | 3,823億 | 4,549億 | 16.04% |

| Oracle Corp | 48 | 47.71 | 9.79 | 30.01% | 544億 | 940億 | 6.86% |

| ServiceNow Inc | 175.03 | 24.96 | 22.30 | 4.81% | 67億 | 221億 | 22.25% |

| Palo Alto Networks Inc | 52.27 | 22.37 | 17.27 | 6.33% | 45億 | 158億 | 13.88% |

| CrowdStrike Holdings Inc | 715.37 | 29.39 | 24.39 | -0.57% | 5億 | 76億 | 28.52% |

| Fortinet Inc | 49.48 | 83.10 | 13.30 | 90.26% | 66億 | 124億 | 13.0% |

| Gen Digital Inc | 31.57 | 9.18 | 5.11 | 7.92% | 51億 | 78億 | 3.07% |

| Monday.Com Ltd | 662.84 | 14.63 | 16.16 | -1.28% | -2億 | 23億 | 32.67% |

| Dolby Laboratories Inc | 29.49 | 3.06 | 6.06 | 2.39% | 7億 | 27億 | 4.9% |

| CommVault Systems Inc | 43.72 | 27.11 | 8.66 | 5.56% | 2億 | 19億 | 16.06% |

| QXO Inc | 30 | 1.54 | 27.33 | -0.21% | -3億 | 1億 | -2.0% |

| Qualys Inc | 34.61 | 12.76 | 9.93 | 10.53% | 5億 | 13億 | 8.36% |

| Teradata Corp | 38.04 | 24.75 | 1.78 | 32.0% | 8億 | 27億 | 0.46% |

| Progress Software Corp | 36.91 | 6.92 | 4.26 | 6.88% | 6億 | 15億 | 2.11% |

| SolarWinds Corp | 66.36 | 1.83 | 3.19 | 0.94% | 7億 | 18億 | 5.5% |

| 平均 | 143.83 | 22.09 | 12.11 | 13.97% | 0.58 | 1.24 | 11.12% |

table {

width: 100%;

border-collapse: collapse;

font-family: Arial, sans-serif;

font-size: 14px;

}

th, td {

padding: 8px;

text-align: left;

}

th {

background-color: #293a5a;

color: #fff;

text-align: left;

}

tr:nth-child(even) {

background-color: #f2f4f8;

}

tr:hover {

background-color: #e1e4ea;

}

td:nth-child(3), td:nth-child(5) {

text-align: left;

}

.dividend-amount {

font-weight: bold;

color: #0d6efd;

}

.dividend-frequency {

font-size: 12px;

color: #6c757d;

}

Microsoftの分析により、以下の傾向がうかがえる。

-

株価純利益率(P/E)が36.55という点から、この銘柄は業界平均よりも0.25倍低く、投資家にとって潜在的な価値がある可能性が示唆される。

-

株価純資産倍率が11.44という点から、業界平均よりも0.52倍低い水準であることがわかる。このことは、同社のブックバリューに基づいて同業他社と比較して割安である可能性を示唆している。

-

株価売上高倍率は13.01で、業界平均の1.07倍が示されており、同社は売上高に対して同業他社と比較して過大評価されている可能性がある。

-

自己資本利益率(ROE)が8.87%で、業界平均よりも5.1%低いことから、同社は利益を生み出すための自己資本の使い道において潜在的な非効率性を示していると考えられる。

-

同社の減価償却前利益(EBITDA)は382.3億ドルで、業界平均よりも65.91倍高い。これは利益率の強化と、堅調なキャッシュフローの生成を示している。

-

同社の売上総利益は454.9億ドルで、業界平均の36.69倍に相当する。このことから、同社は基幹業務からの収益が高く、利益率が強いことがわかる。

-

売上高成長率は16.04%で、業界平均の11.12%を上回っている。同社は堅調な売上拡大と市場シェアの獲得を実証している。

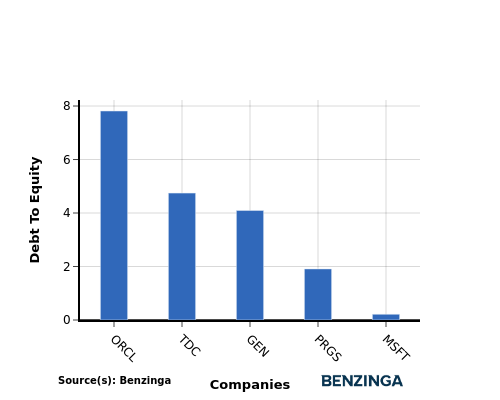

負債比率

負債比率(D/E)の考察は、企業の資本構造と財務レバレッジを評価するのに役立つ。

業界比較での負債比率の考察は、企業の財務健全性とリスクプロフィールを簡潔に評価できるため、情報開示に役立つ。

Microsoftの負債比率を上位4つの競合企業と比較した結果、次の点が明らかになった。

-

Microsoftは上位4社と比較して負債比率が0.21と低いということから、同社の財務状況は強い。

-

このことは、同社が負債ファイナンスに依存せず、負債と株式のバランスが有利であるということを示しており、これは投資家にとって肯定的な属性と見なされる可能性がある。

まとめ

ソフトウェア業界においてMicrosoftの株価純利益率(P/E)と株価純資産倍率(P/B)から、同社の株式は同業他社に比べて割安であるという見解が示された。一方で、高い株価売上高倍率(P/S)は、同社の株式が売上高に基づいて過大に評価されている可能性を示している。ROEに関しては、Microsoftのパフォーマンスが同業他社よりも低く、一方で高いEBITDAと売上総利益率は同社の強い経営効率を示している。さらに、高い売上高成長率は、将来の拡大と市場支配力の可能性を示唆している。

本記事はBenzingaの自動コンテンツエンジンによって生成され、編集者によってレビューされました。